Hallo Miteinander.

Ich habe folgendes Problem.

Vorab; Ich bin fest Angestellter und habe nebenbei ein Kleingewerbe( Gaststätte)

Nun habe ich mein Steuerbescheid bekommen.

Auf der 1. Seit wie üblich steht die festgesetzte einkommensteuer.

Diese wird dann mit ( der vom mir schon bezahlten Steuer von Lohn) subtrahiert...dadurch ergibt sich dann die verbleibende Steuer, die man dann he nach dem erstattet bekommt, oder nachzahlen muss.

Nun wird bei meinem Bescheid bei der 7.Seite die Berechnung für die Jahresvorauszahlung gezeigt. Diese setzten mir zu versteuern nach dem Splittingtarif eine Summe die etwas niedriger Ausfällt als die zu versteuerndes Einkommen. Bis hier her habe ich so ziemlich alles Verstanden.

Was ich aber nicht verstehe ist , wieso bei der Berechnung ,die von mir schon bezahlte Steur nicht 1 zu 1 wieder subtrahiert wird, sondern diese Fällt geringer aus.

Zusammengefasst

Berchenung EK;

Festgesetzt 4.044€

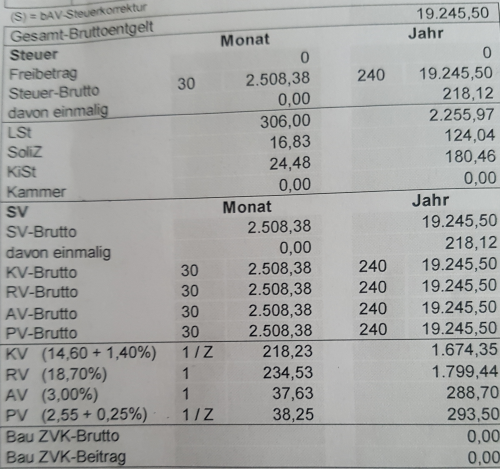

Ab steuerabzug vom lohn 1548€

Verbleibende steuer; 2496€

Nun Berechnung Vorauszahlung

Festgesetzt 3886€

Ab steuerabzug vom Lohn 1432€

Jahresvorauszahlung = 2454€

Wieso rechnen die mit 1432€ abzug vom lohn , und nicht mit 1548€

Gibt es eine Formel , oder weiss jemand wie diese Beiträge zustande kommen.

Im voraus besten Dank.