Hallo, vorweg ich weiß ich habe Mist gebaut und bereue das auch sehr da mir meine jetzige Situation echt Panik macht.

Folgende Situation:

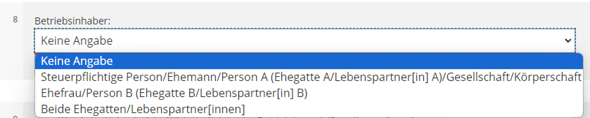

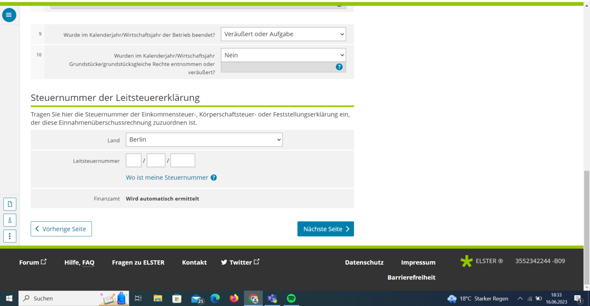

Ich habe mein Gewerbe (Einzelunternehmen) im Januar 2020 angemeldet, bei der Gewerbeanmeldung wurde mir vom Gewerbeamt gesagt ich würde automatisch den Fragebogen zur steuerlichen Erfassung vom Finanzamt zugeschickt bekommen was aber bis heute nicht passiert ist (Stand Februar 2021). Ich weiß ich hätte mich auch selber drum kümmern können jedoch dachte ich mir der Fragebogen wird schon irgendwann kommen und hab es immer wieder aufgeschoben und ignoriert.

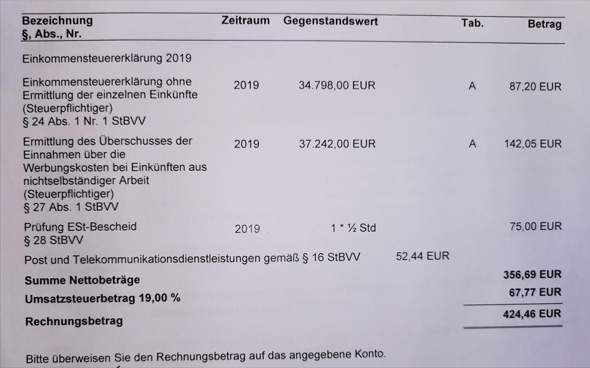

Das Problem ist dass ich seit der Gewerbeanmeldung (also seit über einem Jahr) trotz fehlender Steueranmeldung mein E-Commerce business gestartet habe und auch Umsätze erzielt habe, ca. 30,000€, davon blieb jedoch kaum gewinn übrig, da ich immer wieder in Marketing, Shop, Produkte etc. investiert habe.

Ich habe also keine Steuern abgeführt, keine Steuervoranmeldung gemacht, keine Steuererklärung abgegeben etc. da ich ja mit meinen Einzelunternehmen noch garnicht Steuerlich registriert bin. Kurz gesagt, ich habe noch nie Steuern gezahlt oder mich drum gekümmert.

Ich möchte das Problem jetzt lösen da es mir echt Bauchschmerzen bereitet, ich habe zwar noch nix von meinem Finanzamt gehört jedoch habe ich echt schiss das die irgendwann mit einer fetten strafe kommen.

Wie verhalte ich mich jetzt richtig?

Wie sollte ich jetzt schritt für schritt vorgehen?

Sollte ich mich Selbstanzeigen?

Ich weiß grade echt nicht was ich tun soll und hab echt Panik das ich irgendwann eine fette Strafe zahlen muss.

Ich hoffe mir kann hier jemand weiter helfen.

Viele Grüße