Guten Abend/Morgen,

letztes Jahr hatte ich ein Gewerbe angemeldet um nebenbei etwas Geld in die Kasse zu bekommen, konnte mich jedoch aufgrund von Zeitmangel nicht darum kümmern. Da ich auch in naher Zukunft keine Möglichkeit dafür gesehen habe habe ich es später wieder abgemeldet.

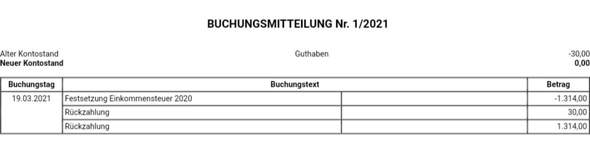

Insgesamt habe ich lediglich "minus" gemacht, das heißt nur die An & Abmeldung des Gewerbes, welche natürlich jeweils etwas Geld auf der Gemeinde gekostet haben. Nun bekam ich vor einigen Tagen einen Brief von meinem zuständigen Finanzamt, welches mich aufforderte eine Einkommenssteuer abzugeben.

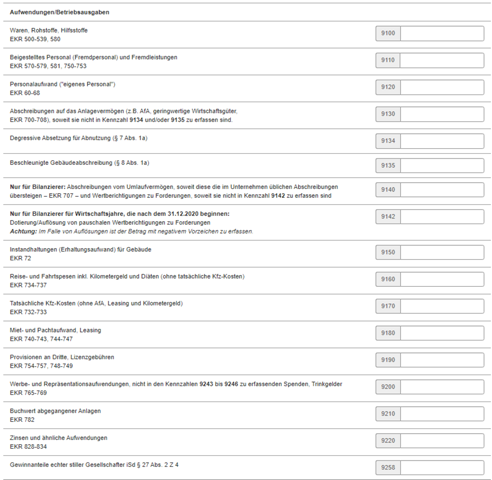

Nun hänge ich seit Tagen über dem ElsterFormular und zerbreche mir den Kopf, was, wie, wo und wie viel ich eintragen muss. Ich habe mich etwas schlau gemacht und in diversen Foren gelesen, dass ich neben dem Mantelbogen Anlage G und eine formlose EÜR abgeben müsse. Allerdings scheiden sich auch hier wieder die Geister, wie das eben so ist sagt der eine das, der andere dies, und Finanzamtösisch spreche ich auch nicht unbedingt fliessend...

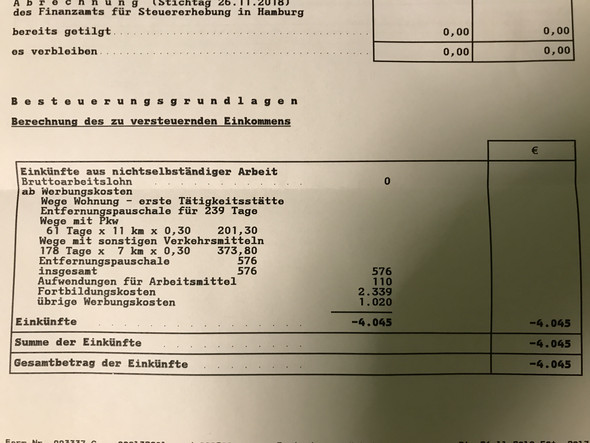

Falls diese Anlagen bis dato korrekt sind wäre meine Frage nun, was ich eintragen muss, bei Anlage G konnte ich bisweilen nur Seite 1 Z. 4 ausfüllen, und zwar die Art des Gewerbes und den Gewinn, also 0 EUR? Oder muss ich hier die Summe der Ausgaben & Gewinne eintragen, also nach Adam Riese und Eva Zwerg -66 EUR?

Wie genau müsste man die EÜR machen, einfach eine in diesem Falle recht simple Rechnung in Excel eintippen und mit einreichen? Da ich die mystische 17.500 EUR Grenze nicht überschritten habe dürfte das formelle EÜR-Formular ja wegfallen.

Falls ich mit etwas daneben liege und/oder etwas wichtig fehlt wäre ich dankbar für Hilfe, ist natürlich klasse wie gut einen die Schule innerhalb von 13 Jahren auf solche (fürs Leben sinnvolle) Dinge vorbereitet lol sarcasm off.

Nächtlichen, ermüdeten Gruß,

Mark