Hallo zusammen,

wer kennt sich da aus oder hat Ahnung ?

Für Ratschläge, Infos & Co. wäre ich dankbar.

► Ist die GKV nicht verpflichtet, dem Versicherten die digitale Post, die nicht geöffnet werden kann oder auch nicht eindeutig lesbar ist, per Papier mit der normalen Post zu zusenden, wenn darum gebeten wurde und die Gründe dargelegt wurden?

Was kann ich noch machen, da ein zweimaliges Bitten und Anfragen zu keinem Ergebnis führte?

Gerne hätte ich Kenntnisse vom Inhalt - nicht nur vom allgemeinen Inhalt der digitalen Post, sondern gerade auch im Hinblick z. B.

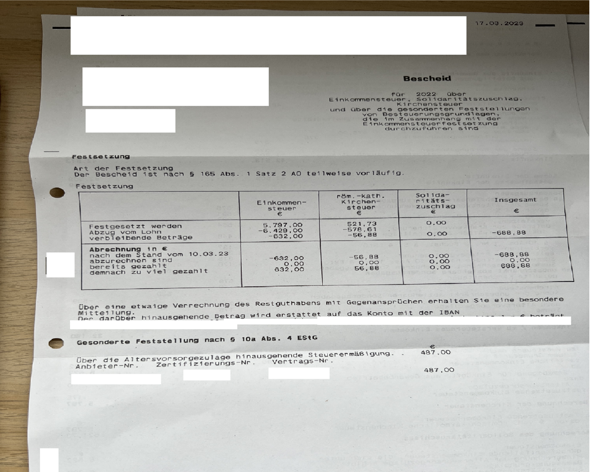

• von möglichen Fristen oder auch wenn es

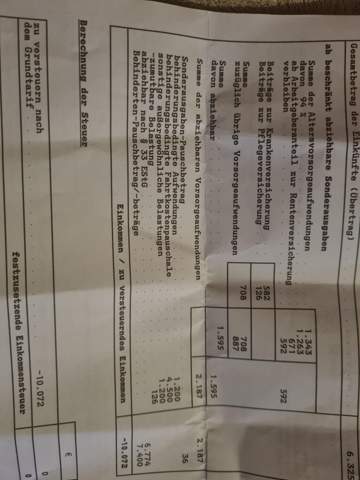

• um Berechnung oder Auszahlungen von Krankengeld ginge oder auch

• Unterlagen für das Finanzamt.

Ich konnte als Versicherter, wenn es nötig gewesen wäre, nicht auf die Briefe bisher reagieren, wie ggf.

• Widersprüche einlegen oder

• Fristen wahren, aber auch

• z. B. einen digitalen Brief von der GKV beim Lohnsteuerjahresausgleich nicht mit angeben bzw. mit einreichen.

Infos:

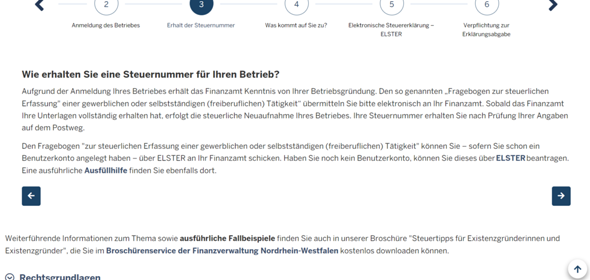

Bei der GKV erkundigte ich mich, falls ich ein Benutzerkonto im Internet anlegen würde, ob die Briefe dann auch zum Drucken wären und nicht nur digital sichtbar.

Dies wurde bejaht, sodass ich im letzten Herbst ein Benutzerkonto bei meiner GKV anmeldete, um u. a. auf den digitalen Weg schneller Briefe an meine GKV zu versenden, aber auch, um von der GKV einfacher Post zu erhalten, da ich seit letzten Mai erkrankt bin und u. a. nicht mehr so gut zu Fuß bin.

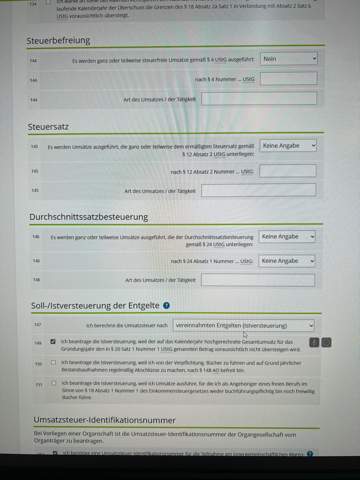

Das Benutzerkonto war bzw. ist nicht komplett nutzbar, sodass ich meine Krankenkasse ab Dezember anschrieb und sie darüber informierte sowie Ablichtungen als Beispiele beifügte. Gleichzeitig informierte ich die GKV, dass aus diesen Gründen ich die digitale Post deaktivieren musste. Deshalb bat ich die GKV bisher 2x um Zusendung per Post von den Briefen, die von der GKV bisher digital in den 4 Monaten über mein Benutzerkonto-Postfach an mich gingen.

Diese erhielt ich bisher nicht.