Hallo, ich bin bisschen verwirrt. Vielleicht könnt ihr mir kurz helfen. (Sorry für Sprachfehler, bin seit 7 Jahren da, also gibt es leider immer noch welche :-)).

Also mein Mann arbeitet vollzeit. Sein Jahresgehalt war ca. 29000€. Ich war das ganze letzte Jahr in der Elternzeit, insgesamt 6.990 € Elterngeld bezogen.

Dazu Kindergeld natürlich.

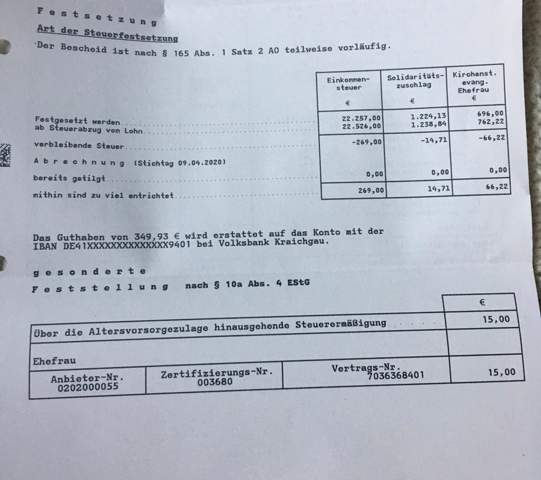

Ich habe erstmal Seine 2 Lohmsteuerbescheinigungen im Wiso eingegeben, und kam gleich eine Erstattung raus. Gegen 2000€ obwohl im Rechner in Internet stand mehr zahlende Steuer für das Einkommen. Er hat laut Lohnsteuerbescheinigungen einmal 1527 und einmal 1827 € Lohnsteuer bezahlt.

Auf sein Einkommen kommt ja mein Elterngeld, dann sind wir beim 36.014€ Einkommen fürs Jahr.

Es zeigte aber immer noch Rückerstattung an, nur weniger, sobald ich mein Elterngeld eingegeben habe.

Kinderfreibetrag lohnt sich nach meiner Berechnung nicht, da 2388€ Kindergeld bezahlt wurde.

Nachher habe ich meine Kfz Haftpflicht noch eingegeben, und seine auch. Meine ist über 1000€ fürs Jahr gewesen, da ich noch in der Probezeit gewesen bin, erste Versicherung, etc.

Am Ende zeigte das Programm also immer noch 2000€ Rückerstattung an. Kann es möglich sein?

Also wir waren beide in Steuerklasse 4. Er hat ein Einkommen 29.324 € gehabt, und 3348€ Lohnsteuer bezahlt. Ich war in der Elternzeit, 6990€ Elterngeld bezogen. Für das Kind 2388 € Kindergeld. Kinderfreibetrag sollte also nicht greifen.

Woran kann die Rückerstattung liegen? Oder ist es falsch? Ohne mich und das Kind einzugeben, hat das Programm schon eine 2100€ Rückerstattung angezeigt. Durch mich wurde es weniger, mit der Haftpflicht wieder mehr. Bin total verwirrt. Vielen Dank für eure Hilfe. Liebe Grüße