Bürgeramt machte einen Fehler, indem ich als geschieden gemeldet wurde. Steuerklasse fiel von lll auf l, bekomme ich mein Geld wieder?

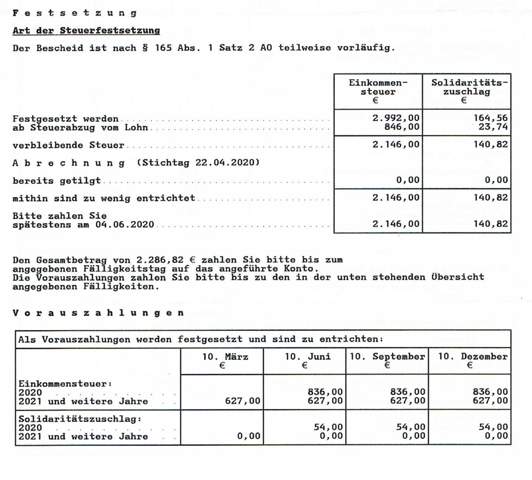

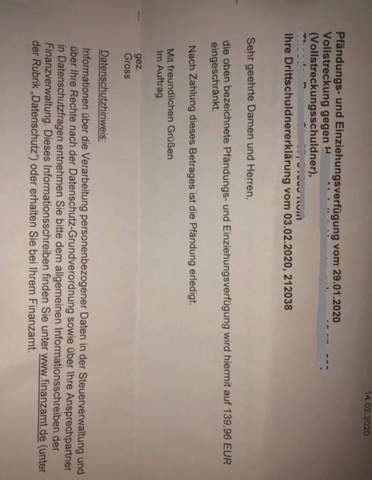

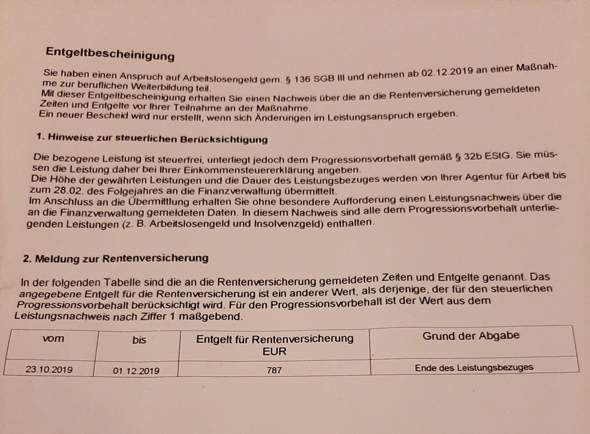

Mein Arbeitsgeber gab mir Bescheid, dass ich auf die Steuerklasse 1 zurückgestuft worden bin, obwohl ich verheiratet bin und die Steuerklasse 3 habe. Mir wurden plötzlich 800 Euro im April von meinen Gehalt abgezogen. Daraufhin schrieb im dem Finanzamt eine email, wie das denn sein kann? Das Finanzamt teilte mir mit, dass ich mich beim Bürgeramt melden soll, da ich als geschieden gemeldet worden bin. Also meldete ich mich beim Bürgeramt und die schrieben mir es seie ein Fehler gewesen und wurde bereits korrigiert. Dann schrieb ich dem Finanzamt ein weiteres Mal die antworteten, dass ich die Steuerklasse 3 hätte und mein Mann die Steuerklasse 5. Ich war froh, dass alles geklärt war, bis ich mein Gehalt erhalten habe. Natürlich wurde meine Steuerklasse nicht geändert und ich bekam genau so wenig Gehalt wie die letzten Monate. So verärgert ich war, ging ich persönlich zum Finanzamt, daraufhin sagte die Mitarbeiterin wie kann denn sowas passieren? Das wird natürlich sofort geändert...aber von meinem Geld, dass zurück gezahlt werden sollte war natürlich nicht die Rede. Ich fragte nach und die Dame vom Finanzamz teilte mir mit, dass mein Chef mir das Geld zahlen muss oder ich das Geld Ende des Jahres bei einer Steuererklärung zurück bekomme! Ich habe mein Gehalt erhalten, meine Steuerklasse wurde geändert, jedoch bekam ich nicht das Geld was mir zusteht. Weiß jemand ob das Finanzamt mir das Geld zahlen muss oder mein Chef? Und wie ich an mein Geld komme? Bitte dringend um Hilfe!