OSS-Verfahren? - Ja oder nein? Ich habe eine Mail von Ebay erhalten? Wer kann es mir als Laie ganz einfach erklären?

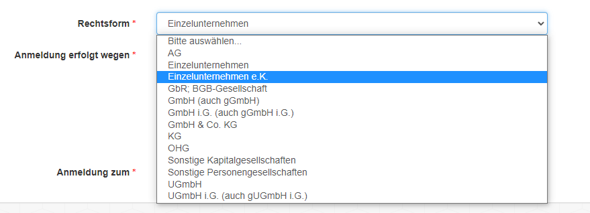

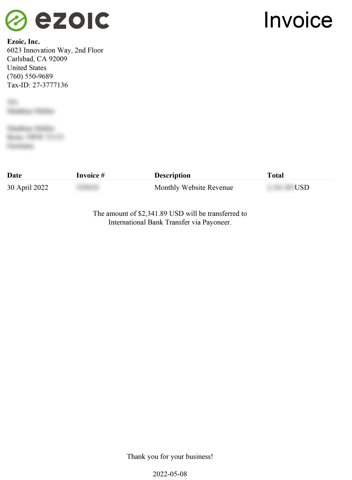

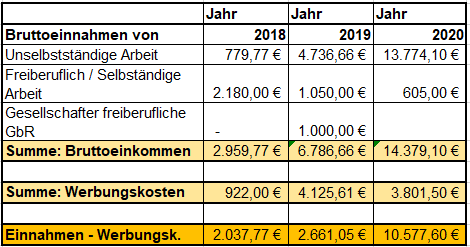

Folgende Mail habe ich von Ebay erhalten: " Wenn Ihr Gesamtumsatz über alle Vertriebskanäle für grenzüberschreitende Lieferungen innerhalb der EU an Privatpersonen 10.000 Euro pro Jahr übersteigt, müssen Sie sich in der Regel in allen EU-Ländern, in die Sie liefern, für die Umsatzsteuer registrieren oder die dort geschuldete Umsatzsteuer über das One-Stop-Shop (OSS) Verfahren in Deutschland erklären und abführen.

Sofern Sie die in anderen EU-Ländern geschuldete Umsatzsteuer über das OSS-Verfahren erklären und abführen, benötigen wir von Ihnen Ihre gültige deutsche Umsatzsteuer-Identifikationsnummer (USt-IdNr.) und die Bestätigung der Teilnahme am OSS-Verfahren. Andernfalls müssen Sie Ihre gültige USt-IdNr. für jedes EU-Land hinterlegen, in das Sie Waren versenden.

Ihre Umsatzsteuer-Identifikationsnummer(n) können Sie unter folgenden Link hinterlegen und sofern zutreffend auch die Teilnahme am OSS-Verfahren bestätigen:

https://www.ebay.de/spr/vat

Bitte wenden Sie sich mit Fragen zu Ihren umsatzsteuerlichen Pflichten oder zur Teilnahme am OSS-Verfahren an Ihren Steuerberater.