Hallo,

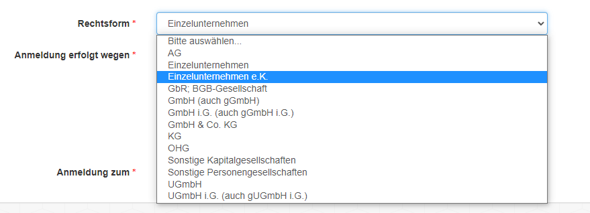

ich möchte in naher Zukunft ein Kleingewerbe / Kleinunternehmen gründen, was ich nebenberuflich beitreiben möchte.

Dabei möchte ich Spielkonsolen (PlayStation 5) kaufen und diese dann an andere Gewerbebetreibende (Ankaufsportale) als Kleinunternehmer / Kleingewerbebetreibender verkaufen.

Ich habe mich zwar mit der Thematik ein wenig auseinandergesetzt, allerdings bin ich immer noch komplett verwirrt und weiß nicht, was Sache ist, was man alles beachten muss und wie man genau vorgehen muss (außer, dass man bei der zuständigen Behörde den Antrag stellen muss).

----

Sorry, falls es "einfache, dumme" Fragen sind, aber ich bin irgendwie komplett durcheinander und habe keinen Plan. Ich möchte mal kurz paar Worte zur Art und Weise tätigen, wie ich so geplant habe:

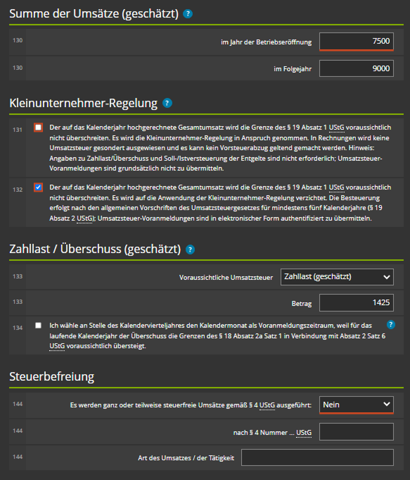

Wie erwähnt: Ich möchte PlayStation 5 Konsolen kaufen und diese dann an andere Gewerbebetreibende, evtl. auch an Privatpersonen (aber nur vielleicht, da bin ich mir noch nicht so ganz sicher) verkaufen. Der tatsächliche Gewinn pro verkaufter Ware / Konsole beträgt maximal 150€ - mal auch etwas weniger, je nach Preis. Der Gewinn wird die 22k-Grenze nicht überschreiten.

Es werden auch zusätzliche Kosten für das Kleingewerbe / Kleinunternehmen auf mich zukommen: Verpackungsmaterial, Klebeband etc. pp., um die Ware zu verschicken.

Die Konsolen werden sowohl von deutschen Märkten als auch von ausländischen Märkten gekauft und anschließend an deutsche Gewerbebetreibende (Ankaufsportale) verkauft, so zumindest der Plan.

------------------------

Sollte ich bei meinem Geschäftsmodell von der Kleinunternehmerregelung Gebrauch nehmen? Oder es bei einem Kleinunternehmen sein lassen?

Kann man für die Ausgaben (Kauf der Konsolen, Verpackungsmaterial etc. pp.) die 19%-Steuer absetzen lassen? Habe ich dadurch Vor- oder Nachteile bei einer Gewinnspanne von unter 22k pro Jahr?

Gibt es irgendwas zu beachten, wenn man von einem ausländischen Shop (EU) etwas kauft und es hier verkauft? Wie sieht es mit Käufen aus Großbritannien aus, die man wiederum hier verkauft?

Muss jede Rechnung des Kaufs und des Verkaufs "gesammelt" werden?

---------------------------

Danke für eure Antworten und ich hoffe, dass es nicht allzu dumme Fragen waren. Verzeiht mir meine Ungewissheit, habe wirklich keinen Plan was ich alles beachten muss.