SUD Service & Dienstleistungs AG was muss ich machen?

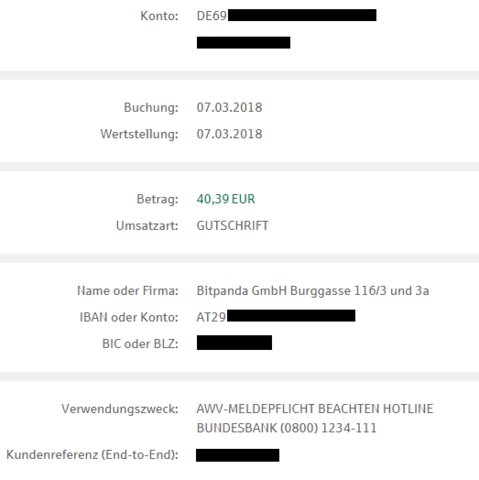

Hallo zusammen, heute Morgen habe ich einen Kredit bei : NORICUS beantragt, aber 3 Stunden später erhielt ich eine E-Mail mit dem Vertrag von : Finanzsanierung24 | SUD AG . Es sagt mir, es per E-Mail oder per Post zu senden. Ich werde nichts unterschreiben und nichts schicken, aber das Problem ist, dass er in seinem angeblichen Vertrag sagt, dass ich ungefähr mehr als 450 Euro zahlen soll. Was soll ich machen? Außer den Vertrag nicht zu unterschreiben? können sie mir probleme machen?

Das in meinem Vertrag: Unser Vermittlungsangebot für Ihre finanzielle Sanierung

Wir bestätigen an dieser Stelle nochmals, dass uns bereits eine Zusage für die Annahme Ihres Antrages vorliegt!

Wenn ich einen Brief oder eine Aufforderung nach Hause bekomme, ohne etwas unterschrieben zu haben, muss ich dann zum Anwalt? oder nichts tun?