Ich arbeite nun seit fünf Jahren in meinem aktuellen Unternehmen, und in letzter Zeit habe ich das Gefühl, dass es finanziell nicht gut läuft. Die Anzeichen sind nicht zu übersehen: Kundenanfragen gehen zurück, und die Stimmung im Team ist ultramieß. ALLE haben größte Sorgen - Die GF lassen mich vermuten, dass eine Kündigung bevorstehen könnte.

Angesichts dieser unsicheren Lage mache ich mir Gedanken darüber, wie ich im Falle einer Kündigung NETTO abgesichert bin. Ich hoffe auf eine angemessene Abfindung, die mir helfen würde, die Übergangszeit zu überbrücken, bis ich eine neue Anstellung finde. Doch während ich über die mögliche finanzielle Unterstützung nachdenke, kommen mir auch Fragen zur Besteuerung der Abfindung in den Sinn.

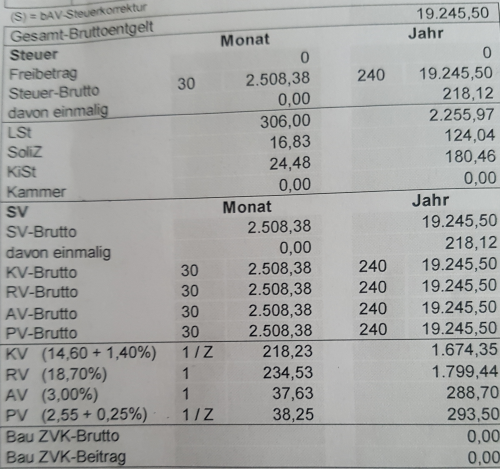

Um diese steuerlichen Aspekte selbst zu klären, ohne einen Steuerberater hinzuzuziehen, habe ich bereits einige Schritte unternommen. Zunächst habe ich mich über die Grundzüge der Besteuerung von Abfindungen informiert. Mir ist bewusst, dass Abfindungen als Einkünfte aus nichtselbstständiger Arbeit gelten und daher der Einkommensteuer unterliegen. Um herauszufinden, wie hoch die Steuerlast sein könnte, habe ich mich mit dem sogenannten Fünftelregelung auseinandergesetzt. Diese Regelung besagt, dass die Abfindung steuerlich begünstigt werden kann, indem sie auf fünf Jahre verteilt wird.

Um die genaue Steuerlast zu ermitteln, plane ich, mein bisheriges Einkommen sowie die voraussichtliche Höhe der Abfindung in eine Steuerberechnung einfließen zu lassen. Dabei möchte ich alle relevanten Faktoren berücksichtigen: mein Jahreseinkommen, Steuerklasse, mögliche Freibeträge und sonstige Abzüge. Es gibt verschiedene Online-Rechner und Tools, die mir dabei helfen können, eine grobe Schätzung zu erstellen. Auch das Studium von aktuellen Informationen und Erfahrungsberichten aus Foren und Blogs scheint mir hilfreich, um ein besseres Verständnis für den Prozess zu gewinnen.

Zusammengefasst möchte ich auf alle Eventualitäten vorbereitet sein. Die Unsicherheit, die mit einer möglichen Kündigung einhergeht, ist herausfordernd, und ich hoffe, mit einer soliden Planung und ein wenig Recherche gut gerüstet zu sein, falls es tatsächlich dazu kommen sollte.

WO kann ich die Steuer GENAU berechnen ohne STB???