Hallo,

in der Umsatzsteuererklärung gibst Du nur die Umsatzsteuerwerte ein.

D.h. Du füllst Deine Einnahmen aus dem Youtub-Kanal in die Zeile "Lieferungen und Leistungen zu 19 %" unter der Überschrift "Umsätze zum allgemeinen Steuersatz" ein.

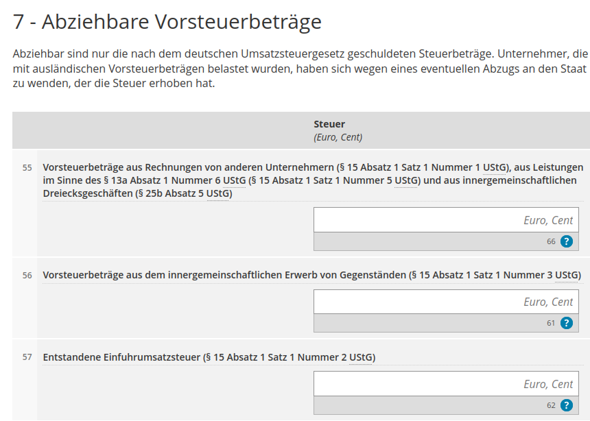

Die Vorsteuer für Deinen PC gehört in die Zeile "Vorsteuerbeträge aus Rechnungen von anderen Unternehmern....." unter der Überschrift "Abziehbare Vorsteuerbeträge".

Den Betrag, den Du bereits vom Finanzamt für den PC erhalten hast, gehört in die Zeile "Vorauszahlungssoll 2022". Die Zeile ist ganz weit hinten unter der Überschrift "Verbleibende Umsatzsteuer / Überschuss". Wenn Du nur Geld erhalten hast, musst Du das mit einem Minuszeichen eingeben. Und dann kommt am Schluss der Betrag raus, den Du noch Deinem Finanzamt überweisen musst.

Dann wärst Du mit Deiner Umsatzsteuer durch.

Aber zusätzlich musst Du noch eine sogenannte Einnahmen-Überschuss-Rechnung ausfüllen. Dort listest Du alle Einnahmen und Ausgaben auf, die Du in dem Jahr hattest. Am Schluss bleibt Dein Gewinn oder Verlust übrig. Und diesen Wert musst Du dann in Deiner Einkommensteuererklärung vermutlich als Anlage für ein Einkommen aus Gewerbebetrieb eintragen. Das geht auch alles mit Elster Online