Lohnabrechnung Steuerklasse 6 keine Lohnsteuer abgezogen?

Hallo,

ich habe zwei Jobs neben meinem Studium.

Der erste Job wurde über die Lohnsteuerklasse 6 abgerechnet.

Eigentlich war vereinbart, dass der zweite Job über Lohnsteuerklasse 1 aberechnet wird.

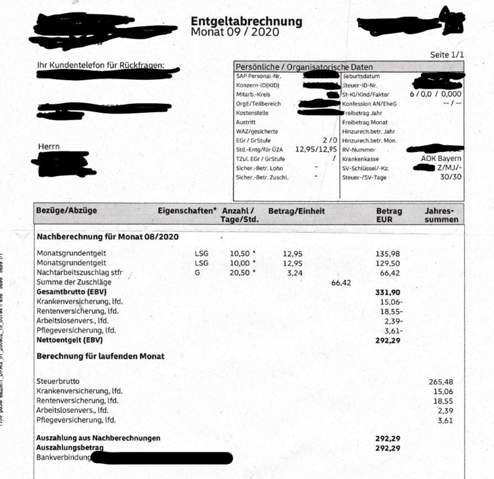

Jetzt habe ich folgende Abrechnung erhalten (für den zweiten Job):

Hier steht, dass diese nach St-Kl (Steuerklasse) 6 abgerechnet wurde?

Krankenkasse AOK Bayern. Seltsamerweise wurde keine Lohnsteuerabgezogen? Bei Lohnsteuerklasse 6)

Als Steuerbrutto wurden 265,48€ verdient.

► Wie kommt man hier auf die SV-Beiträge, in der Lohnabrechnung?

► Warum hat der Arbeitgeber keine Lohnsteuer abgezogen?