Wie wirken sich Privateinlagen ins Gewerbe auf die Einkommensteuer aus? Und wie in EÜR buchen?

Ich möchte ein Gewerbe mit Kleinunternehmerregelung aufmachen, beschäftige mich gerade mit Finanzfragen, EÜR etc.

Zu unten Geschriebenem habe ich nichts im Netz gefunden, wodurch ich befürchte, dass ich schon ganz „Vorne“ irgendwo einen Denkfehler habe, denn ich kann mir nicht vorstellen, dass sich das sonst niemand fragt... Ich stelle es trotzdem hier rein, bin um Hilfe wirklich dankbar!

Angenommen, ich verdiene in einem Angestelltenverhältnis 1300 Euro brutto im Monat. Jetzt eröffne ich zusätzlich mein Gewerbe, nehme dazu KEINEN Kredit etc. auf, sondern finanziere mir die Dinge, die ich für mein Gewerbe brauche, aus dem Geld aus meinem Angestelltenverhältnis.

Ich kaufe also von meinem Geld aus dem Angestelltenverhältnis 1 Verkaufsstand und 100 Äpfel, die ich später gewinnbringend weiterverkaufen will.

Das Geld dazu ist jetzt quasi eine Privateinlage (erfolgsneutral), soweit richtig? Aber wie verbuche ich das in der EÜR? Für 500 Euro eingekauft, dabei war mein Anfangssaldo im Gewerbe ja null, ich hatte ja gar kein Geld. Wie buche ich sowas richtig? Zuerst eine „fiktive“ Privateinlage in entsprechender Höhe in die EÜR verbuchen, dann die benötigten Sachen vom Privatgeld einkaufen und ebenfalls verbuchen?

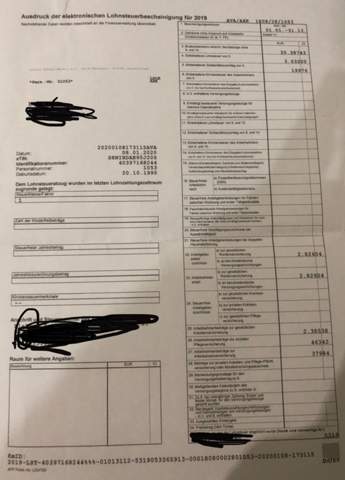

Die zweite, ebenso wichtige Frage: Wie wirken sich diese Privateinlagen / Privateinkäufe für das Gewerbe steuerrechtlich aus? Müsste es so sein, wie ich denke, dass das Geld, dass ich für das Gewerbe ausgegeben habe, mein Einkommen schmälert (mal ganz abgesehen vom Gewinn, der sich aus dem Gewerbe ergibt) - ich meine das zu versteuernde Einkommen aus dem Angestelltenverhältnis? Konkret: Bei meinen 1300 Euro brutto bin ich nämlich nicht so weit von der Grenze weg, dass z.B. die Lohnsteuer entfällt. Wenn ich monatlich die Hälfte meines Geldes für das Gewerbe ausgebe, müsste ich dann die gezahlte Lohnsteuer zurückholen können?

Danke schon mal für eine „geduldige“ Antwort!