Freiberufliche Tätigkeiten nicht angemeldet + falsche Steuernummer auf Rechnungen?

Liebe Community:

Folgender hypothetischer Fall: Jemand übt neben seinem Studium seit mehreren Jahren eine freiberufliche Tätigkeit als Journalist aus und ging irgendwie davon aus, dass diese, sofern die Einkünfte unter der Freibetragsgrenze liegen, nicht zwingend angemeldet werden müsste, da ja ohnehin keine Steuern anfallen.

Die in dieser Zeit erzielten Monatseinkünfte schwankten sehr stark, zwischen 0 und 400€ war alles dabei, meist waren es aber eher so 100-300€.

Die Person hat auf Abrechnungen ihre Steuer-ID angegeben, da sie dachte, diese sei mit der Steuernummer identisch. Leider hat sie versäumt, sich darüber zu informieren, dass dem nicht so ist - dann wäre ihr nämlich aufgefallen, dass sie für die Beantragung ihrer Steuernummer eben doch ihre freiberufliche Tätigkeit hätte anmelden müssen...

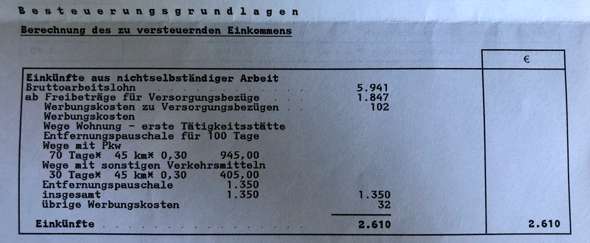

Eine Steuererklärung hat die Person dementsprechend auch noch nie gemacht. Sie würde es spätestens nächstes Jahr aber wohl tun, wenn sie ihr Studium beendet hat. Irgendwie ist die Person auch immer davon ausgegangen, dass dies als Student mit einem derart geringen und extrem unregelmäßigen Einkommen auch nicht notwendig war.

Das Geld aus den Rechnungen hat sie jedenfalls schon längst bekommen.

Nun meine Fragen:

1. Wenn die Tätigkeit nun noch nachträglich angemeldet würde, ist eine Strafe zu erwarten? Steuern dürften bei so kleinen Beträgen ja eigentlich nicht anfallen (im Jahr 2017 waren es z. B. um die 600€ im gesamten Jahr), aber fällt schon das Nichtanmelden unter Strafe, weil es es womöglich als vorsätzlicher Betrug ausgelegt würde?

2. Wenn die Tätigkeit nun angemeldet würde und nun endlich eine Steuernummer beantragt würde, müssten alle Rechnungen, die die Person gestellt hat, nachträglich noch dahingehend geändert werden? Theoretisch wären sie mit der Steuer-ID ungültig gewesen, oder? Allerdings hat die Person ja das Geld ohnehin schon längst bekommen, einige dieser Rechnungen sind ja Jahre her. Oder würde es in dem Fall reichen, bei zukünftigen Rechnungen die richtige Steuernummer anzugeben? Eine Mehrwertsteuer war auf den Rechnungen nicht angegeben. Außerdem stand darauf ein Verweis auf die Kleinunternehmerregelung/Umsatzsteuerbefreiung.

Ich hoffe, hier kann jemand eine Einschätzung darüber abgeben, wie sich die Person nun am besten verhalten sollte.Dass es hier keine umfassende. Beratungen gibt, ist mir klar, aber ich wäre für jede Antwort dankbar!