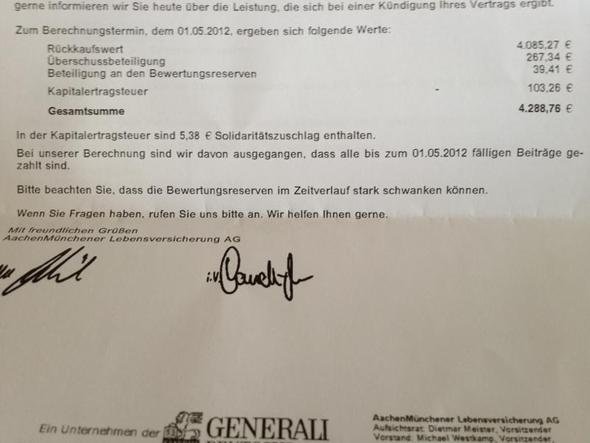

Ich habe seit dem dem 14.3.2008 die Fonds: FPI Growth Portfolio EUR S1 Rentenversicherung und zahle monatl. 100€ und am 24.Okt. 2012 hatte sie erst einen Wert von 3.128,90 € also 2.500€ Verlust. Ich bin entsetzt und weiß nicht was ich tun soll? Mein Vermittler entzieht sich mir (hat keine Ahnung), meine angeblich persönliche Beraterin vom Verbraucherinformationszentrum GLS Monika Schlicke hat eine Tel.-Nr. die nicht vergeben ist und mein angeblicher Ansprechpartner Daniel Lippold sagte mir am Telefon, dass er mich nicht beraten dürfe und antwortet mir nicht auf meine Mail. Bin ich da auf einem Betrug reingefallen? Gibt es diese Versicherung wirklich und wenn ja, was kann ich tun. Vertrag kündigen, ändern, ruhen lassen???? Wer könnte mir weiter helfen????? Für hilfreiche Antworten wäre ich soooooo dankbar!!!!!!!!!!!

Verwandte Themen

Rentenversicherung Friends Provident : Fonds : FPI Growth Portfolio kündigen? Betrug?

Rentenversicherung