eine Steuernummer erhalte ich laut Finanzamt als Jugendlicher nicht

Solltest du so eine Auskunft vom Finanzamt bekommen haben, wäre die jedenfalls falsch. Ob jemand mit seinen Einkünften steuerpflichtig ist oder nicht, hängt nicht vom Alter ab, auch nicht vom Geschlecht, vom Beruf, von der Geschäftsfähigkeit usw. Vielmehr lediglich davon, ob steuerpflichtige Einkünfte da sind (und die einschlägigen Freibeträge überschritten sind) oder nicht.

sie müssten über das Vormundschaftsgericht einen Antrag stellen?

Das ist zutreffend, hat aber mit der Steuer nichts zu tun, sondern ist nur Voraussetzung dafür, dass du mit Dritten Verträge abschließen darfst, die für dich nicht allein Rechte, sondern auch Pflichten mit sich bringen.

Ist das nicht sehr umständlich und teuer, sodass es sich gar nicht lohnt für diese Kleinbeträge?

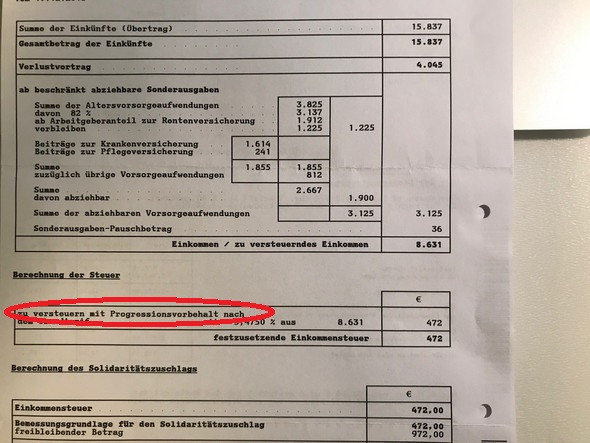

Erstens: Für das Finanzamt lohnt es sich tatsächlich nicht, weil du so wenig verdienst, dass davon ohnehin nichts besteuert würde.

Zweitens: Weshalb gibst du dich mit einer Taschengeldaufbesserung zufrieden, statt richtig fett Kohle zu verdienen und Milliardär zu werden?

Gibt es irgendeinen einfachen anderen Weg?

Höchstens, es gar nicht erst anzufangen.