Keine freiberufliche / selbstständige Tätigkeit angemeldet, wie verhalte ich mich korrekt?

Hallo Zusammen, danke vorab!

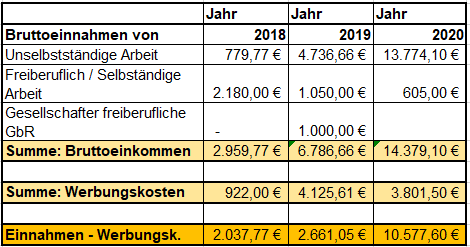

Ich hatte 2018-2020 als engagierter Musiker von Coverbands Einkommen, aber ich hatte mich nicht als Freiberufler oder Selbständiger beim Finanzamt angemeldet, weil ich naiverweise nicht wusste, dass ich das muss. Ich habe euch mal alle Einkünfte kurzer Hand aufgeführt, für maximale Transparenz.

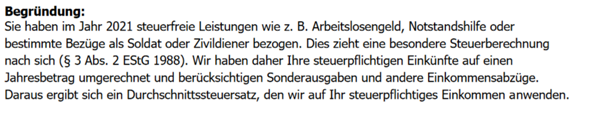

Da ich Student war, hatte ich keinen Druck die Steuererklärung abzugeben. Nun will / muss ich die Jahre erklären und weiß nicht, wie ich vorgehen soll.

Da ich in versch. Threads unterschiedliches gelesen habe, hätte ich gern eure Meinung zu folgenden Fragen:

1) Soll ich meine freiberufler / selbständige Einkünfte direkt in der EÜR und Anlage S erklären, ohne zusätzliche Hinweise an das Finanzamt?

2) Da ich weder mit der Band (GbR) noch mit den freiberuflichen Tätigkeiten über den Freibetrag (2400€), bin ich dafür ohnehin nicht steuerbefreit?

3) Wenn eure Devise ist „den richtigen Weg zu gehen“, wie ich schon häufiger in anderen Beiträgen gelesen habe, - was ist damit gemeint? Rechtsberatung, Geständnis beim Finanzamt?

Das Finanzamt erkennt Cover-Musiker wohl nicht immer als Freiberufler an, deswegen habe ich auch immer „Ständerständiger“ dazugeschrieben.

Ich bin sehr dankbar für jeden konstruktiven Hinweis, danke für die große Hilfe!