In meiner Verdienstabrechnung wird einmal im Brutto der Betrag (Direktversicherung) von 398,- € abgezogen, dann addiert und wieder abgezogen - stimmt das?

Ich habe eine vom AG finanzierte Direktversicherung. Jetzt wird in meiner Verdienstabrechnung einmal im Brutto der Betrag von 398,- € abgezogen, dann addiert als Entgeltumwandlung und schließlich im Netto wieder abgezogen. Kann das richtig sein:

Brutto

3.500,- € Gehalt

-398,- € Direktversicherung Minderung

+398,- € Direktversicherung Entgeltumwandlung

./. Steuern

./. SV-Beiträge

Netto

~ 2360,- €

-398,- € Direktversicherung Überweisung

Auszahlung 1962,- €

Für mich ist das ein neues Thema, vielleicht kann mir jemand helfen, ob das so stimmt. Vielleicht habe ich einen Denkfehler, doch ich dachte die Direktversicherung ist AG finanziert.

Vielen Dank schon mal im Voraus.

4 Antworten

Hinter den Hinzu/weggerechneten DV Beträgen stehen bestimmt Kürzel die für die Steuer/SV Betrachtung wichtig sind.

Ich vermute, erst einmal wird die DV abgezogen. Daraus ergibt sich weniger Steuer/SV Brutto. Dann kommt der steuerfreie DV-Beitrag wieder drauf.

Wenn Du ein Gehalt von 3.500€ incl. 398€ DV mit Deinem Arbeitgeber vereinbart hast ist es doch ok. wenn am Ende die 398€ überwiesen werden.

Schau einfach in den Arbeitsvertrag.

Aktuell sehe ich nur einen Gewinner bei der Sache. Deinen Arbeitgeber. Für Ihn sind 398€ DV Betriebsausgaben. Im Gegensatz zu einem gleich hohen Gehaltsanteil (auch Betriebsausgabe) falle für Ihn jedoch weniger SV Beiträge an. Und - Weihnacht/Urlaubsgeld braucht er auch nicht auf die 398€ zahlen

Nachteil für Dich. Du reduzierst Deinen Anspruch an der GRV für jedes Beitragsjahr um rund 3,90€.

30 Jahre Erwerbstätigkeit unterstellt - ein Minus von 117€. Bei 25 Jahre Lebenserwartung ein Minus von 35.000 €

30 J. DV, 398€ Beitrag, 1,25% Zins = 173.734€ Steuerpflichtig!!! KV/PV Pflichtig!!!

Bei Kapitalentnahme gehen bei 42% Spitzensteuersatz rund 73.000€ ans Finanzamt und rund 30.000€ über 10 Jahre Verteilt an KV/PV. Das sind die nächsten Gewinner.

Auf die Gefahr hin, dass mich einige "schlachten" werden: es bleiben durch die höhere Rentenlücke, Steuer und KV/PV Beiträgen nur noch rund 35.000€ übrig (fachlich falsch, künftige Kosten auf einmal abzuziehen, vereinfacht jedoch das Beispiel)

Hinzu kommt die Unwägbarkeit in der heutigen Zeit bei lang laufenden Versicherungsverträgen. Stichwort: Nullzins, Solvenzy II, §314 VAG (Zahlungsverbot, Herabsetzung von Leistungen) http://www.buzer.de/gesetz/11544/a192048.htm, ua.

Evtl. bist Du besser dran wenn Du auf DV verzichtest und bei 3500€ Brutto die 200€ mehr Netto rentabel anlegst.

Gegenbetrachtung: Um über 30 Jahre mit 200€ 93.000€ (vor Steuer) aufzubauen genügen 1,65% Rendite. Du hättest dann Deine volle ges. Rente und genauso viel Kapital wie durch die DV (nach Abzug von Steuer u. KV/PV)

Ruhestandsplanung ist komplex geworden und unterliegt vielen Faktoren. Die persönliche Risiko/Chancenaffinität und der Zielhorizont sind dabei wichtige Aspekte.

“Auf die Gefahr hin, dass mich einige "schlachten" werden“

Das ist doch Blödsinn, es geht um einen Meinungsaustausch.

Ich sehe einige Dinge doch anders, zum einen ist eine eine firmenfinanzierte Direktversicherung kein Bestandteil eines Arbeitsvertrages, aber das nur am Rande.

Natürlich ist es für einen Arbeitgeber leichter eine ffDV zu gewähren als eine Lohnerhöhung zu geben, keine zusätzlichen Lohnnebenkosten und die Möglichkeit, bei wirtschaftlichen Schieflagen auch mal auszusetzen.

Bitte nicht vergessen das auch die gesetzliche Rente komplett versteuert wird und auch an die KVdR Beiträge abgehen, und es dort KEINE Möglichkeit einer Einmalauszahlung gibt.

In dem konkreten Fall würde ich auf keinen Fall die Einmalauszahlung einer Betriebsrente empfehlen, hier würde sich eine Mischung von einer anteiligen Einmalzahlung in Kombination mit einer lebenslangen Rente sicherlich als sinnvoll erweisen.

Auch angespartes Nettokapital unterliegt einer Versteuerung, z.B. Abgeltungsteuer.

Die gesetzliche Altersrente kann auch nicht vererbt werden, selbst wenn man Jahrzehnte mit jemanden zusammenlebt, die GRV würde keinen Cent zahlen, die bAV hingegen behandelt Lebenspartner wie Ehepartner.

Auf der einen Seite sprichst Du vom drohenden Nullzins, auf der anderen Seite soll das mehr an Netto profitabel angelegt werden.

Das ließe sich jetzt noch weiter fortsetzen, z.B. beim Thema Insolvenzschutz, Hartz4 ......

Was ich jedoch zusammenfassend sagen möchte, eine firmenfinanzierte DV ist eine tolle Sache, zumal es eine freiwillige Entscheidung der Firma zugunsten des Arbeitnehmers ist.

Und wenn ich mich dann in diesem Fall für die Option einer lebenslangen, jährlich steigenden Rente entscheide (eventuell in Kombination mit einer Teilauszahlung) habe ich alles richtig gemacht.

Zugegeben, diese Einpflegung sieht etwas ungewöhnlich aus. Entscheidend ist jedoch folgendes, hat sich dein Nettoeinkommen nach der Gewährung der Direktversicherung geändert oder nicht? Falls es gleich geblieben ist, ist alles in bester Ordnung. Einen Versicherungsschein solltest du ja auch schon bekommen haben.

Die Direktversicherung gibt es Arbeitnehmerfinanziert- und/oder Arbeitgeberfinanziert. Je nach dem was der Arbeitgeber anbietet. Schau in deine Unterlagen was vereinbart war (Entgeldumwandlung ?). Dann wäre es nicht Arbeitgeberfinanziert.

Hallo Dennwue,

zunächst bin ich etwas irritiert darüber, dass Du über deine nicht gerade niedrig abgeschlossene betriebliche Altersvorsorge so wenig informiert bist, insbesondere, da Du sie offensichtlich allein bezahlst. Außerdem lässt Deine jetzige Auseinandersetzung mit den Zahlen Deiner Abrechnung vermuten, dass diese Direktversicherung erst kürzlich abgeschlossen wurde. Ist das so?

Auf jeden Fall hat hier der Versicherungsvermittler - für wen auch immer - ganze Arbeit geleistet: Der steuerlich maximal geförderte Beitrag beträgt tatsächlich eben diese 398,- Euro mtl., allerdings lässt dieser dann keinen Platz mehr nach oben für evtl. zusätzliche Arbeitgeberbeteiligungen (nur innerhalb dieses Betrages) wie einige hier schreiben, denn ausgeschöpft ist nun mal ausgeschöpft. Ganz anders sieht es bei den Sozialabgaben aus. Da ist nur ein maximaler Betrag von 248,- Euro monatlich vom Brutto abziehbar. Das zusammengenommen ist auch der Grund für Deinen relativ hohen anteiligen Nettobetrag, denn wie gesagt werden 248,- voll vom Brutto abgezogen und damit auch die entsprechenden Sozialabgaben + Steuern, wobei die weiteren 150,- Euro nur steuersenkend wirken. Dein Netto-Zuzahlbetrag muss Dir doch jemand genannt haben bzw. in einem Protokoll wiederzufinden sein – oder? Oder hast Du tatsächlich erst einmal Deine nächste Gehaltsabrechnung abwarten wollen?

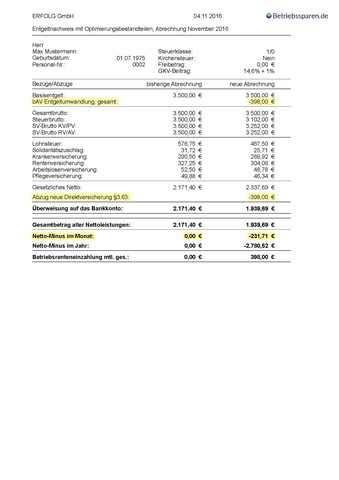

Was die Buchungen angeht, macht das jede Buchhaltung anders, manchmal nach dem Motto: ‚Warum einfach, wenn’s auch kompliziert geht?‘, allerdings könnte der Grund auch in der o.g. Erklärung bzgl. Abzug Sozialabgaben und separat Steuern liegen. Wichtig ist nur, dass am Ende das Ergebnis stimmt und das ist wohl der Fall. Wir haben einfach mal ein „Vorher/Nachher-Szenario“ mit unserer Software berechnet und beigefügt. Da wir keine konkreten Zahlen haben wie tatsächlicher KV-Beitrag + Zuschlag, VWL, Freibeträge, LSt.-Klasse usw. weicht das Ergebnis einige Euro von Deinen angegebenen Zahlen ab, lässt aber den Zusammenhang mit Deinen Angaben immer noch gut erkennen. Vergleich es einfach mal mit Deiner Abrechnung

.

Übrigens, da hier immer wieder viele Kommentatoren regelrecht einfordern, dass sich der Arbeitgeber anteilig daran beteiligen sollte, da er ja soviel Lohnnebenkosten einsparen würde, kann man in Deinem Fall - und das trotz des hohen Beitrages - von eher entspannten ca. 53,- Euro monatlicher Personalkosten-Gesamteinsparung ausgehen.

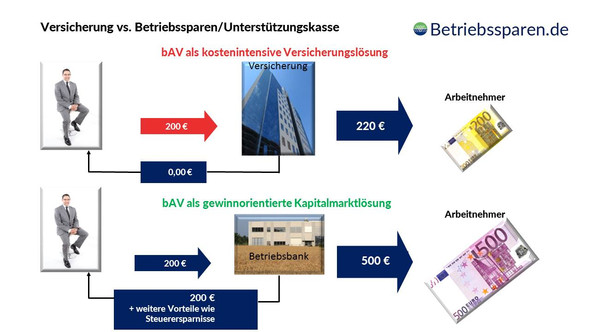

Soweit zu den Zahlen. Was mir viel eher Kopfzerbrechen bereitet ist das Produkt ‚Direktversicherung‘ an sich. Denn aus dem Bruttogehalt zu zahlen ist ja schon mal sinnvoll, aber wenn ich mir zum einen die Kostenstruktur dieser Versicherungen ansehe und den daraus resultierenden schäbigen Betrag, der ja später im Rentenalter - egal ob Gewinn oder Verlust - noch besteuert und verbeitragt wird – naja …

Da nicht jede Firma unser aus betriebswirtschaftlicher Sicht propagiertes Betriebssparen. ohne Bank. ohne Versicherung. versteht, geschweige denn umsetzt, obwohl dort min. das Doppelte, eher Dreifache an Betriebsrente zu erwarten ist, musst Du wohl damit leben, es sei denn, Du und Deine Kollegen stimmen den Chef dazu um.

Wenn Du also nicht restlos von dieser Art Versicherung überzeugt bist und Dir dennoch 200,- bis 250,- Euro mtl. leisten kannst und willst, dann mach lieber privat etwas in Richtung Sachwert, wie Gold, Genossenschaftsanteile, Öl-/Gas-Beteiligung, Pfandgeschäfts-Beteiligung, Immobilienanteile o.ä. – vieles davon auch als Sparplan. Und am besten gut gemischt . . . .

Bei Fragen - einfach kontaktieren oder Freundschaft anbieten. Ansonsten viel Glück!

Liebe Grüße von Betriebssparen.de